⏱L'essentiel en quelques mots

Le revenu net imposable est différent du montant net perçu chaque mois par un salarié.

Il s’agit d’un indicateur agrégeant davantage de composants, qu’ils viennent s’ajouter ou se retrancher au revenu net à payer avant impôt.

- Le revenu net imposable intègre différents éléments de rémunération tels que les salaires, les pensions de retraite, les BNC et BIC ou les plus-values de cessions.

- Il tient également compte de déductions potentielles comme certains abattements ou cotisations versées (épargne retraite, pensions alimentaires).

- Le revenu net imposable sert de base pour l’application du taux de prélèvement à la source défini pour chaque contribuable.

- Le revenu fiscal de référence diffère du revenu net imposable dans le sens où il englobe le RNI mais intègre encore davantage de revenus perçus tels des revenus ayant subi un prélèvement libératoire de l’IR ou encore des revenus particuliers exonérés d’IR.

Sommaire

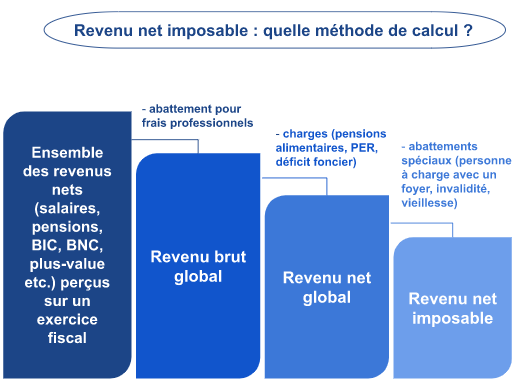

Le revenu net imposable correspond, comme son nom l’indique, au montant des revenus perçus par un contribuable sur lequel va se baser l’administration fiscale pour déterminer le montant de son impôt sur le revenu. A l’instar du revenu fiscal de référence, le revenu net imposable prend en compte différents paramètres (revenus divers et charges déductibles) et s’avère donc plus précis que le salaire net perçu. Quels sont les différents éléments pris en compte dans la détermination du revenu net imposable ? Quelles différences avec le RFR ? Comment calculer le revenu net imposable 2024 ? Qu’en est-il du calcul pour les contribuables à la retraite ? Voici tout ce qu’il faut savoir sur les éléments à intégrer ou non au calcul du revenu net imposable.

Qu’est-ce que le revenu net imposable ?

Si pour certains contribuables, le revenu net imposable correspond peu ou prou à leur revenu net global perçu, pour d’autres, diverses composantes sont à intégrer ou à retrancher du montant perçu chaque mois pour déterminer le montant réel sur lequel ils sont imposés.

Le revenu net imposable correspond ainsi à la somme de tous les revenus soumis à l’imposition (traitements et salaires, pensions et rentes viagères, revenus fonciers imposables, revenus de capitaux mobiliers etc.) minoré de certaines déductions (abattement forfaitaire, déficits fonciers, cotisations d’épargne retraite, pensions alimentaires versées etc.). Il s’agit alors d’une notion purement fiscale qui ne recouvre pas de réalité effective pour le salarié qui pour sa part prend pour référence la ligne “net à payer après impôt” de son bulletin de salaire et dans une moindre mesure la ligne “net à payer avant impôt” ou bien encore le salaire brut dont le montant annuel est généralement demandé lors des entretiens d’embauche au moment d’évoquer ses prétentions salariales.

Le revenu net imposable est donc un indicateur relativement obscur pour les salariés. Il revêt pourtant une importance capitale puisque c’est à partir de lui que va être calculé le montant de l’impôt sur le revenu avec l’application du taux de prélèvement à la source.

Les éléments à intégrer au revenu net imposable

Le revenu net imposable intègre l’ensemble des rémunérations perçues par un contribuable et non pas seulement les revenus issus du travail. Parmi elles, on peut citer notamment :

- les traitements et salaires ;

- les indemnités journalières de la Sécurité sociale (IJSS) en cas de maladie ou d’accident du travail ;

- les éventuelles heures supplémentaires ;

- les pensions et les rentes viagères ;

- les bénéfices industriels et commerciaux (BIC) ;

- les bénéfices non-commerciaux (BNC) ;

- les revenus agricoles ;

- les éventuels avantages en nature (voiture de fonction, téléphone professionnel etc.). Les tickets restaurant n’entrent pas dans ce cadre de même que la mutuelle santé s’ils apparaissent sur le bulletin de salaire ;

- les revenus immobiliers (loyers perçus, revenus d’investissement locatif) ;

- les revenus de capitaux mobiliers (dividendes, bons du Trésor, revenus de placements financiers divers : actions, obligations, SICAV, parts de SCPI, livrets d’épargne etc.) ;

- les plus-values de cession (qu’elles soient immobilières ou encore financières).

Les cotisations sociales salariales (CSG et CRDS) sont pour leur part comptabilisées sur le revenu brut imposable mais sont déduites (prélèvements sociaux) pour obtenir le revenu net imposable.

Les éléments à retrancher du revenu net imposable

Après la prise en compte de l’ensemble des revenus détaillés ci-dessus, l’administration fiscale retranche ensuite différentes exonérations fiscales ou charges supportées par le contribuable sur l’exercice fiscal en question. Parmi les éléments à retrancher, on trouve donc :

- l’abattement forfaitaire de 10 % au titre des frais professionnels (frais de transport, frais de repas, frais de documentation, frais vestimentaires pour certains métiers). Celui-ci peut également laisser place à une déduction de frais réels sur la base de notes de frais lorsque le contribuable choisit cette option ;

- les pensions alimentaires versées à un enfant mineur pour le logement et la nourriture, déductibles dans la limite de 3 592 euros par an et par enfant ;

- les pensions alimentaires versées à un enfant majeur au titre notamment des frais de scolarité et déductibles à hauteur de 6 042 euros par an et par enfant ;

- les versements sur un plan d’épargne retraite (PER, Perp, Pereco etc.) ;

- les frais d’hébergement d’une personne âgée.

Comment calculer mon salaire net imposable ?

Comme nous venons de le voir, le calcul du salaire net passe par l’addition et la soustraction des divers éléments que nous venons de mentionner. Pour simplifier le calcul, il est également possible de se baser sur le revenu brut perçu qui va alors subir certains ajustements. Pour passer du salaire brut au salaire net imposable, doivent alors être déduits des revenus imposables, les différentes cotisations salariales déductibles puis ajoutées les cotisations patronales non-déductibles avant enfin d’ajouter ou de retrancher certains avantages non-soumis à cotisations ou certaines participations du salarié à des dispositifs d’entreprise (tickets restaurants notamment).

Le revenu brut est composé du salaire net à payer, des indemnités journalières de la Sécurité Sociale, des avantages en nature et des contributions sociales non déductibles.

A partir de ce montant brut déterminé peuvent ensuite être déduits les éléments suivants pour obtenir le revenu net global :

- Les cotisations de Sécurité sociale supportées par le salarié. Il peut alors s’agir de la retraite de base plafonnée et déplafonnée, des prélèvements pour la retraite complémentaire (AGIRC, ARRCO, IRCANTEC) ou bien encore des versements pour une prévoyance complémentaire (décès, invalidité, incapacité, maternité etc.).

- La cotisation de complémentaire santé pour la part relevant du salarié.

- La part de CSG déductible en fonction du taux supporté (6,80 % sur les 9,20 % du taux applicable pour les salariés).

- Les pensions alimentaires versées à un enfant mineur ou majeur (dans la limite de 3 592 par an et par enfant mineur et de 6 042 euros par an et par enfant majeur rattaché au foyer fiscal).

- Les cotisations d’épargne retraite versées par le salarié sur un PER.

- La Contribution d'Équilibre Général (CEG) ainsi que la nouvelle Contribution d'Équilibre Technique (CET) créées afin d’équilibrer les comptes des régimes complémentaires en prévision notamment des départs en retraite anticipés.

- Uniquement pour les cadres, la contribution au fonctionnement de l’APEC.

- L’éventuel déficit foncier obtenu sur la réalisation de travaux de rénovation effectués dans le cadre d’un investissement locatif.

Après la déduction de ces différentes cotisations doivent ensuite être réintégrés au montant obtenu les cotisations patronales suivantes pour le calcul du revenu net imposable :

- La part de la cotisation de complémentaire santé relevant de l’employeur.

- Les cotisations de retraite et de prévoyance supplémentaire supportées par l’employeur et qui dépassent le Plafond Annuel de la Sécurité Sociale (PASS). Celui-ci est fixé à :

- 5 % du PASS et 2 % de la rémunération annuelle dans la limite de 8 PASS pour la prévoyance (plafond mensuel de 3 428 €) ;

- 8 % de la rémunération annuelle dans la limite de 8 PASS pour la retraite.

Exemple de calcul à partir du salaire brut

Christian, un salarié, perçoit 3 000 euros de revenus bruts mensuels soit 36 000 euros de revenus annuels. Il touche également chaque mois 500 euros de revenus locatifs soit 6 000 euros sur l’année. Il a par ailleurs réalisé une plus-value de 1 000 euros sur la revente de capitaux mobiliers (revente d’actions en bourse).

- Son revenu brut global est alors de 36 000 + 6 000 + 1 000 soit 43 000 euros auquel il faut appliquer l’abattement forfaitaire de 10 % pour frais professionnels, ce qui donne 43 000 - 4 300 = 38 600 euros.

- Sur ses revenus locatifs, il bénéficie d’un abattement forfaitaire de 30 % et peut ainsi réduire son montant imposable de 1 800 (6 000 x 30 %). Christian verse par ailleurs chaque mois 40 euros sur un plan d’épargne retraite (PER) qui lui permettent là encore de diminuer son revenu imposable de 480 euros (40 x 12 mois). Il peut également déduire sa part de CSG déductible égale à 6,80 % du salaire brut soit 2 924 euros par an. Le montant du revenu net global est alors de 38 600 - 1 800 - 480 - 2 924 soit 33 396 euros.

- Par ailleurs, Christian a hébergé chez lui de façon permanente un oncle et bénéficie à ce titre d’une possibilité de déduction fiscale au titre des avantages en nature pour leur montant réel. Il estime à 5 000 euros le montant dépensé pour cette personne à charge. L’avantage fiscal est dans cette situation limité à 3 592 euros par personne à charge. Enfin, il bénéficie de la part de son employeur de la prise en charge de sa mutuelle pour 50 euros par mois soit 600 euros et d’une prévoyance supplémentaire réintégrable à hauteur de 15 euros par mois soit 180 euros par an. Le montant du revenu net imposable est alors de 33 396 - 3 592 + 600 + 180 = 30 584 euros soit 2 548,67 euros par mois..

Exemple de calcul à partir du salaire net

Il est également possible de calculer le RNI à partir du montant net à payer affiché sur la fiche de paye du salarié. Pour cela, il convient d’ajouter à ce montant les éléments suivants :

- les avantages en nature ;

- la part de CSG non-déductible (2,40 % pour les salariés) ;

- la CRDS (0,5 %) ;

- la part de complémentaire santé relevant de l’employeur ;

- la part de cotisations de retraite supplémentaire et de prévoyance complémentaire n’ouvrant pas droit à déduction.

Prenons cette fois l’exemple de Matthieu qui perçoit un salaire mensuel net de 2 000 euros de la part de son employeur. Le revenu brut est pour sa part de 2 600 euros. Son employeur s’acquitte pour lui de 30 euros par mois de mutuelle santé soit 360 euros annuels.

Doivent être ajoutés sur ce montant pour déterminer le salaire net imposable les éléments suivants :

- la part de CSG / CRDS non-déductible de l’R (2,40 % + 0,5 % du revenu brut) : en l’espèce 2 600 x 2,9 % = 75,40 euros par mois soit 904,80 sur l’année ;

- la part patronale de la mutuelle santé : 30 x 12 soit 360 euros.

Il peut en revanche déduire la moitié de sa carte de transport payée pour se rendre au travail (l’autre moitié étant supportée par l’employeur) pour un montant mensuel de 37,60 euros soit 451,20 euros sur l’année.

Le revenu net imposable sur l’année est dans ce cas de figure le suivant : 24 000 + 904,80 + 360 - 451,20 = 24 813,60 euros soit 2 067,80 euros par mois.

Attention

Certains revenus subissent une imposition particulière et ne relèvent pas à ce titre de l’impôt sur le revenu. C’est le cas notamment des plus-values immobilières ou des revenus de capitaux mobiliers qui sont soumis à la Flat Tax (Prélèvement Forfaitaire Unique - PFU plafonné à 30 %).

Retraite et net imposable : comment le calculer ?

Pour les pensions de retraite, le net imposable est calculé en retranchant du montant brut total la part de CSG déductible et la cotisation d’assurance maladie (la cotisation d’Assurance Maladie est de 0 % pour les retraités du régime général et de 1 % pour les complémentaires AGIRC, ARRCO et IRCANTEC). C’est sur la base de ce RNI que va être appliqué le taux de prélèvement à la source correspondant propre à chaque retraité et non pas sur le montant net de la pension versée ou encore sur le montant brut.

Le calcul peut également être effectué à l’envers en réintégrant à la pension nette versée les contributions sociales (hors CSG déductible) soit :

- La CSG (Contribution Sociale Généralisée) non déductible avec différents taux selon les revenus.

Pour le cas spécifique des pensions de retraite, les différents taux sont donc les suivants :

- Taux normal à 8,3 % : la CSG déductible est alors de 5,9 % et la CSG non-déductible de 2,4 % ;

- Taux médian à 6,6 % : la CSG déductible est alors de 4,2 % et la CSG non-déductible de 2,4 %;

- Taux réduit à 3,8 % : la CSG est alors totalement déductible;

- Taux zéro pour une exonération totale.

- La CRDS (Contribution au Remboursement de la Dette Sociale) avec un pourcentage fixe de 0,5 % à l’exception du taux zéro pour une exonération totale.

- La CASA (Contribution Additionnelle de Solidarité pour l’Autonomie) avec un taux fixe de 0,3 % pouvant là encore être exonéré (taux zéro) selon les plafonds de revenus.

Le revenu net imposable pour les retraités est alors légèrement plus élevé que le montant de la pension perçue (en moyenne 3,52 % pour le régime général et 3,56 % pour les régimes complémentaires). Le montant du prélèvement à la source ne correspond pas de ce fait au taux de prélèvement à la source communiqué par l’administration fiscale si on le reporte à la pension de retraite versée.

Exemple 1

Prenons l’exemple d’un retraité qui perçoit une pension de retraite brute de 1 450 euros. Il a un enfant et est soumis à un taux de CSG normal de 8,3 %. Son taux de prélèvement à la source est de 2,4 %. Le calcul de son imposition sera donc le suivant :

|

Elément de calcul |

Montant |

|---|---|

|

Montant de la pension brute |

1 450 € |

|

+ Majoration pour un enfant (10%) |

145 € |

|

Montant de la pension brute totale |

1 595 € |

|

CSG déductible (5,9%) |

94,11 € (1 595 x 5,9 %) |

|

Montant de la pension net imposable |

1 500,89 € |

|

CSG non-déductible (2,4 %) |

38,38 € (1 595 x 2,4 %) |

|

CRDS (0,5 %) |

7,98 € (1 595 x 0,5 %) |

|

CASA (0,3 %) |

4,79 € (1 595 x 0,3 %) |

|

Montant de la pension nette avant impôt |

1 449,74 € |

|

Taux de prélèvement à la source |

2,4 % |

|

Montant du prélèvement à la source |

34,79 € |

|

Montant de la pension nette après impôt |

1 414,95 € |

Cet exemple nous montre ainsi la distinction entre le montant de la pension de retraite nette imposable (1 500,89 €) et le montant de la pension nette avant l‘impôt sur laquelle va être appliqué le taux de prélèvement à la source (1 449,74 €).

Le calcul est similaire pour un retraité soumis à un taux de CSG médian de 6,6 % avec une réintégration de la part de CSG non-déductible (2,4 %), de la CRDS (0,5 %) et de la CASA (0,3%).

Pour les retraités bénéficiant d’un taux de CSG réduit en revanche, le calcul est encore plus simple puisque ceux-ci n’ont alors pas à s’acquitter de la CASA dont ils sont exonérés du fait de leurs revenus limités.

La CSG est par ailleurs intégralement déductible.

Exemple 2

Prenons alors l’exemple d’un retraité percevant une pension de retraite brute de 850 €. Il a un enfant et s’acquitte d’un taux de CSG de 3,8 %. Son taux d’imposition est de 1,8 %. Le calcul est alors le suivant :

|

Elément de calcul |

Montant |

|---|---|

|

Montant de la pension brute |

850 € |

|

+ Majoration pour un enfant (10%) |

85 € |

|

Montant de la pension brute totale |

935 € |

|

CSG déductible (3,8%) |

35,53 € (935 x 3,8 %) |

|

Montant de la pension net imposable |

970,53 € |

|

CRDS (0,5 %) |

4,68 € (935 x 0,5 %) |

|

Montant de la pension nette avant impôt |

965,85 € |

|

Taux de prélèvement à la source |

1,8 % |

|

Montant du prélèvement à la source |

17,39 € |

|

Montant la pension nette après impôt |

948,46 € |

Dans ce cas de figure, le montant de la pension net imposable (970,53 €) est très proche du montant de la pension nette avant impôt (965,85 €) du fait de l'exonération de CSG non-déductible et de CASA.

Où trouver mon revenu net imposable 2024 sur ma fiche de paie ?

Situé en bas du bulletin de salaire, après la rubrique "cumul imposable" ou parfois sous le libellé "net fiscal depuis le 1er janvier", le revenu net imposable est celui qui sera pris en compte pour déterminer le montant de l'impôt sur le revenu et pour appliquer le mécanisme du prélèvement à la source. Ce montant diffère du revenu net effectivement perçu durant le mois concerné.

Quant au revenu fiscal de référence, il est aisément identifiable sur la première page de la dernière notification d'imposition que le contribuable a reçue. Ce chiffre est essentiel pour certaines démarches administratives et fiscales, car il reflète une synthèse des ressources financières du foyer fiscal.

Revenu net imposable et revenu fiscal de référence : quelles différences ?

Le revenu fiscal de référence autrement appelé RFR est un indicateur calculé par l'administration fiscale afin d’évaluer l’ensemble des ressources dont dispose un ménage sur un exercice fiscal particulier. Plus complet que le revenu net imposable, il permet de rendre compte du train de vie d’un foyer fiscal puisqu’il intègre également les divers abattements et exonérations fiscales obtenues. Les montants de RFR calculés donnent droit à divers avantages financiers et matériels dont l’attribution est déterminée par des plafonds correspondant au nombre de parts de quotient familial du foyer.

Le revenu fiscal de référence est notamment transmis par le fisc à la Caisse d’Allocations Familiales (CAF) qui se base alors sur son montant pour conditionner l’octroi d’aides diverses (allocations familiales, aides au logement) et le montant correspondant le cas échéant. Le RFR est également utilisé comme critère pour l’obtention de certains avantages particuliers auprès des collectivités locales ou directement des impôts comme notamment :

- l’octroi de bourses d’études ;

- l’éligibilité à un logement à loyer modéré (HLM) ;

- le bénéfice de chèques-vacances ;

- la participation aux frais de cantine ou de garde d’enfants ;

- le bénéfice du prélèvement libératoire pour les auto-entrepreneurs ;

- l’octroi d’aides pour la réalisation de travaux de rénovation énergétique (dispositif MaPrimeRenov) ;

- l’octroi d’une aide juridictionnelle etc.

Il s’agit également d’un indicateur utilisé par les services fiscaux pour l’obtention d’avantages fiscaux pour certains ménages prenant la forme d’exonérations sur divers impôts et taxes :

- l’exonération de prélèvements sociaux (CSG et CRDS) pour les personnes percevant des indemnités chômage ;

- l’exonération d’impôts sur les plus-values de cession immobilières pour les contribuables percevant une pension vieillesse, de réversion ou d’invalidité ;

- l’exonération partielle ou totale d’impôts locaux (taxe d’habitation et taxe foncière).

Le revenu fiscal de référence englobe le revenu net imposable (RNI) mais intègre en plus d’autres composantes :

- les revenus et les plus-values imposés à un taux forfaitaire et à un prélèvement obligatoire (auto-entrepreneurs, indemnités d’élu local, retraits sur des contrats d’assurance-vie) ;

- les revenus de capitaux mobiliers soumis à un taux libératoire comme notamment les intérêts d’assurance-vie ;

- certains revenus particuliers exonérés d’impôt car issus d’activités pratiquées sur certaines zones du territoire ou obtenus à l’étranger (revenus d’expatriés ou soumis à une double imposition) ;

- les cotisations d’épargne déduites du revenu global.

Sont également retenus dans le revenu fiscal de référence les divers abattements fiscalement déductibles tels que notamment l’abattement de 40 % sur les dividendes, l’abattement forfaitaire sur les revenus fonciers, l’abattement sur les plus-values mobilières pour durée de détention ou bien encore les abattements sur les revenus issus de la vente d’œuvres d’art.

Si le RFR comprend donc l’intégralité des revenus comptabilisés dans le cadre du RNI, il agglomère également l’ensemble des autres revenus ainsi que les exonérations et avantages dont ont pu profiter les membres du foyer fiscal pour rendre compte de son niveau de vie de la façon la plus précise possible. Il constitue à ce titre l’indicateur le plus complet pour apprécier les ressources effectives d’un foyer fiscal sur un exercice donné.

Trouver les meilleurs livrets d'épargne, placements en assurance-vie et moyens pour défiscaliser

Impôts sur le revenu

Pour vous aider