Estimation express

Simulation complète

Détail des garanties de l'offre :

En cas de décès de l'emprunteur, l'assurance verse à la banque le remboursement du capital restant dû à hauteur de la quotité assurée.

En cas d'impossibilité totale et irréversible de travailler (l'emprunteur a besoin d'assistance pour effectuer au moins 3 des 4 actes de la vie quotidienne : se lever, se vêtir, se nourrir, se déplacer), l'assureur prend en charge le remboursement du capital restant dû à hauteur de la quotité assurée.

En cas de taux d'invalidité supérieur à 66 % (calculé selon un barème croisant incapacité physique et/ou mentale, et incapacité professionnelle), l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée.

En cas de maladie ou accident entraînant un arrêt de travail, l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée (dans la limite de 1 095 jours maximum soit 3 ans).

En cas de taux d'invalidité compris entre 33 % et 66 % (calculé selon un barème croisant incapacité physique et/ou mentale, et incapacité professionnelle), l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée. Uniquement dans la formule confort.

Garantie couvrant les maladies et pathologies non mesurables ou quantifiables mais nécessitant un arrêt de travail (pathologies du dos, lumbago, hernie discale, burn-out, états dépressifs...). L'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée. Uniquement dans la formule confort.

Détail des garanties de l'offre :

En cas de décès de l'emprunteur, l'assurance verse à la banque le remboursement du capital restant dû à hauteur de la quotité assurée.

En cas d'impossibilité totale et irréversible de travailler (l'emprunteur a besoin d'assistance pour effectuer au moins 3 des 4 actes de la vie quotidienne : se lever, se vêtir, se nourrir, se déplacer), l'assureur prend en charge le remboursement du capital restant dû à hauteur de la quotité assurée.

En cas de taux d'invalidité supérieur à 66 % (calculé selon un barème croisant incapacité physique et/ou mentale, et incapacité professionnelle), l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée.

En cas de maladie ou accident entraînant un arrêt de travail, l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée (dans la limite de 1 095 jours maximum soit 3 ans).

En cas de taux d'invalidité compris entre 33 % et 66 % (calculé selon un barème croisant incapacité physique et/ou mentale, et incapacité professionnelle), l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée. Uniquement dans la formule confort.

Garantie couvrant les maladies et pathologies non mesurables ou quantifiables mais nécessitant un arrêt de travail (pathologies du dos, lumbago, hernie discale, burn-out, états dépressifs...). L'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée. Uniquement dans la formule confort.

Détail des garanties de l'offre :

En cas de décès de l'emprunteur, l'assurance verse à la banque le remboursement du capital restant dû à hauteur de la quotité assurée.

En cas d'impossibilité totale et irréversible de travailler (l'emprunteur a besoin d'assistance pour effectuer au moins 3 des 4 actes de la vie quotidienne : se lever, se vêtir, se nourrir, se déplacer), l'assureur prend en charge le remboursement du capital restant dû à hauteur de la quotité assurée.

En cas de taux d'invalidité supérieur à 66 % (calculé selon un barème croisant incapacité physique et/ou mentale, et incapacité professionnelle), l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée.

En cas de maladie ou accident entraînant un arrêt de travail, l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée (dans la limite de 1 095 jours maximum soit 3 ans).

En cas de taux d'invalidité compris entre 33 % et 66 % (calculé selon un barème croisant incapacité physique et/ou mentale, et incapacité professionnelle), l'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée. Uniquement dans la formule confort.

Garantie couvrant les maladies et pathologies non mesurables ou quantifiables mais nécessitant un arrêt de travail (pathologies du dos, lumbago, hernie discale, burn-out, états dépressifs...). L'assureur prend en charge les mensualités du prêt à hauteur de la quotité assurée. Uniquement dans la formule confort.

Mensualité moyenne : prime totale d'assurance divisée par le nombre d'années de couverture.

Taux moyen annuel : prime moyenne annuelle divisée par le montant de prêt couvert par l'assurance.

⏱Votre assurance de prêt en quelques mots

Le saviez-vous : l'assurance de prêt, exigée pour tout crédit immobilier, peut représenter plus du tiers du coût de votre crédit !

Mais les lois Lagarde et Lemoine vous permettent de faire jouer la concurrence à la souscription de votre prêt et même en cours de crédit, pour faire baisser ce coût. Votre courtier Empruntis.com vous accompagne dans le choix d'une offre sur mesure au tarif le plus bas, et à garanties égales 😉

Vos offres ciblées en quelques minutes, grâce à notre super comparateur 🥇

Votre assurance moins chèreet bien sûr aux meilleures garanties 😉

Votre tranquillité votre courtier gère tout, même la résiliation ! 👌

Assurance prêt immobilier

L'assurance de prêt est demandée par toutes les banques dans le cas d'un crédit immobilier car elle les protège d'un éventuel défaut de remboursement lié à un accident de la vie de l'emprunteur.

Différentes garanties composent l'assurance de crédit immobilier, exigées selon le type de projet par la banque prêteuse :

Si cette assurance vous est imposée, vous pouvez néanmoins choisir librement votre contrat. Comparer l'ensemble du marché vous permet de trouver l’offre la moins chère et à garanties égales.

Sommaire

L’assurance de prêt est une protection qui permet la prise en charge, totale ou partielle, du remboursement de votre emprunt en cas d’accident de la vie. Concrètement, si un sinistre prévu par votre contrat vient compromettre le paiement de vos mensualités, l’assurance-crédit prendra le relai.

Les situations couvertes ainsi que le degré de prise en charge sont déterminés par votre contrat et la quotité souscrite. Une assurance de prêt est personnalisée et peut se composer de différentes garanties :

En fonction de votre profil et de votre projet, l’organisme prêteur réclamera un certain niveau de couverture. Vous pouvez néanmoins choisir librement votre contrat.

Une éventuelle prise en charge dépend donc des garanties sélectionnées. A minima, les établissements bancaires exigent une couverture décès et invalidité. Ensuite, la couverture demandée va varier selon votre projet et votre profil.

Voici en détails les différentes garanties, leur caractère obligatoire ou non et le type de couverture en cas de mise en œuvre de la garantie.

| Garanties | Type de garantie | Couverture (mode forfaitaire) |

|---|---|---|

|

Obligatoire pour l'acquisition d'une résidence principale, secondaire et investissement locatif. | En cas de décès ou perte d'autonomie, versement du capital restant dû selon la quotité assurée. |

|

Obligatoires pour l'acquisition de résidence principale ou secondaire. | En cas de taux d'invalidité > à 66%, versement du capital restant dû selon la quotité assurée. |

|

Obligatoire pour l'acquisition de résidence principale ou secondaire. | En cas d'arrêt de travail suite à une maladie ou un accident, mensualités prises en charge pendant cette période, selon les conditions et la quotité définies. Durée maximum de prise en charge : 3 095 jours (3 ans). |

|

Facultative pouvant être exigée selon la banque pour l'acquisition d'une résidence principale ou secondaire. | En cas de taux d'invalidité entre 33% et 66%, couverture dépendant de plusieurs critères comme la quotité ou le taux d'invalidité constaté. Peut cesser si l'assuré reprend une activité professionnelle à temps plein. |

|

Facultative pouvant être exigée selon la banque pour l'acquisition d'une résidence principale ou secondaire. | En cas de maladie ou trouble comme le burn out, la dépression, les atteintes dorsales, etc. Mise en œuvre variable, couvre en général les cas d'hospitalisation, de constatation de la pathologie (scanner) ou d'opération chirurgicale entraînant un arrêt de travail conséquent. |

|

Toujours facultative. | L'assureur prend le relais des mensualités selon les conditions, le pourcentage et la durée définis. |

Un contrat peut prévoir une ou plusieurs exclusions de garantie. Il s’agit d’une clause qui prévoit la non-prise en charge d’un sinistre particulier. Il existe deux types d’exclusions de garantie :

Bon à savoir

Certains assureurs proposent le rachat de certaines exclusions de garanties, moyennant une surprime, comme les maladies non objectivables (MNO) qui regroupent les pathologies dorsales et psychiatriques.

Le tarif d’une assurance emprunteur dépend d’abord de la nature du contrat :

Le prix d’une assurance emprunter est exprimé en pourcentage. On parle alors d’un TAEA (taux annuel effectif de l’assurance).

Outre le type de contrat, votre profil aura un impact sur l’offre qui vous sera proposée à travers différents facteurs, notamment :

La Convention AERAS

Instaurée en 2008, la convention AERAS facilite les démarches des emprunteurs malades et leur permet de trouver un assureur sous certaines conditions.

Trouvez la meilleure assurance de prêt

Vous avez mis les banques en concurrence pour trouver votre financement et vous êtes sur le point de signer votre offre de prêt ?

C’est le moment de faire jouer la concurrence pour obtenir l’assurance de prêt qui propose la meilleure couverture au prix le plus compétitif !

Que vous optiez pour l’assurance groupe de votre banque ou pour une assurance externe, vous devez demander un devis auprès de l’assureur et effectuer les formalités médicales nécessaires avant de signer votre offre de prêt.

En effet, l’assurance de crédit immobilier doit être intégrée à l’offre de prêt et être comprise dans le taux annuel effectif global (TAEG) de votre crédit.

La date d’effet de votre assurance de prêt doit être celle de la signature de votre offre de prêt : vous devez être couvert avant le déblocage des fonds par la banque.

Si vous remboursez déjà un crédit immobilier, sachez qu’il n’est pas trop tard pour mettre votre assurance de prêt en concurrence et trouver un contrat moins cher et plus adapté.

La loi Lemoine vous autorise à changer d’assurance emprunteur à tout moment du remboursement de votre crédit.

| Assureur | Avantages (selon des avis clients) | Economies |

Cardif Liberté Emprunteur (sur capital restant dû) |

|

Économies

Devis

|

Generali 7325 (sur capital restant dû) |

|

Économies

Devis

|

Contrat garantie emprunteur AXA |

|

Économies

Devis

|

MNCAP assurance emprunteur |

|

Économies

Devis

|

Allianz assurance emprunteur |

|

Économies

Devis

|

CNP Premium |

|

Économies

Devis

|

Pour optimiser le coût de votre contrat, vous pouvez faire comme pour votre crédit : comparer et trouver la meilleure assurance emprunteur.

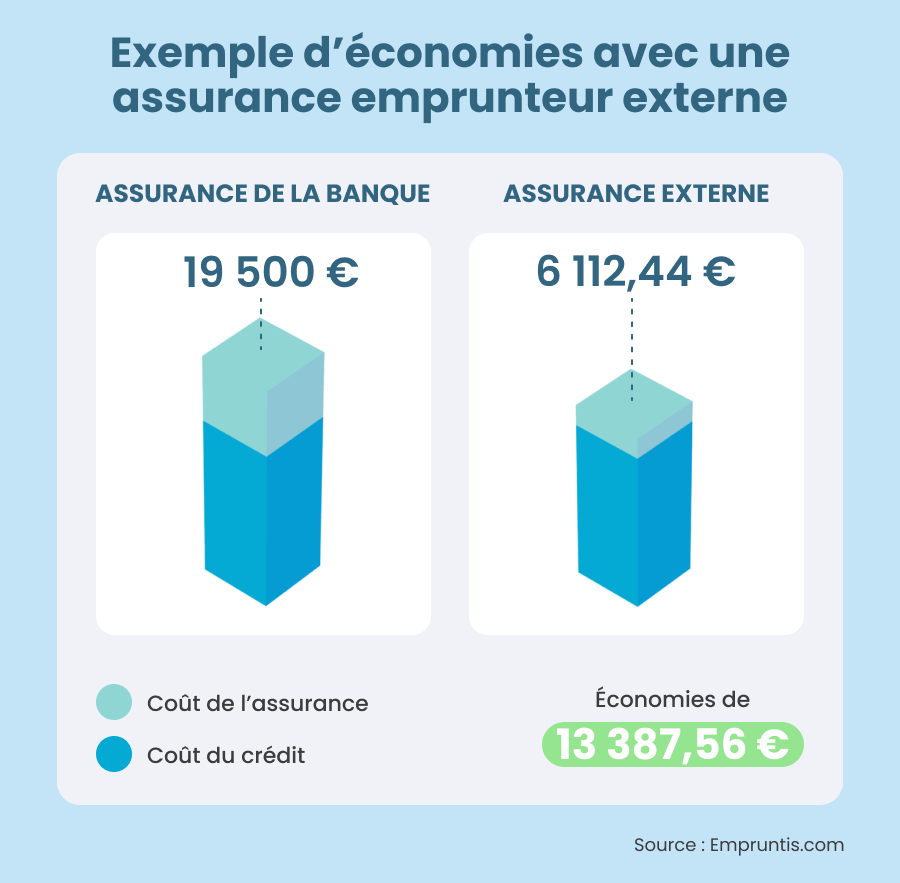

Illustrons notre exemple (un cadre de 30 ans empruntant 300 000 € sur 25 ans à 1,20 %), afin de mesurer les économies qu'il est possible de faire en mettant les assurances de prêt en concurrence*.

*Exemple d'économie de 13 387,56 € sur le coût total pour l'assurance d'un prêt amortissable de 300 000 € à 1,20 % sur 25 ans, pour un salarié cadre assuré à 100 % (Décès, PTIA / IPT / IPP) âgé de 30 ans, non-fumeur et sans risque médical connu au 23/11/2021. Coût d'assurance proposé par la banque 65 € / mois en moyenne pour un coût total de 19 500 € (taux moyen du marché constaté : 0,26 %), contre 20,37 €/ mois en moyenne avec Empruntis.com (taux moyen : 0,08 %, coût total de l'assurance 6 112,44 €).

Depuis plusieurs années, différentes lois (Lagarde, Hamon, Bourquin etc.) ont progressivement libéralisé le marché de l’assurance emprunteur. Grâce à la dernière en date, dite « loi Lemoine » (loi n° 2022-270), il est désormais possible de :

Fin du questionnaire médical sous conditions

L’une des avancées majeures de la loi Lemoine est la fin du questionnaire médical pour certains prêts. Il n'est en effet plus demandé si vous remplissez deux conditions cumulatives :

À noter que cette disposition concerne les résidences principales ou mixtes (habitation et professionnelle).

Voici les principaux éléments à retenir concernant la loi Lemoine :

|

Points clés de la loi Lemoine |

Détails |

|

Résiliation Infra-Annuelle (RIA) |

Vous pouvez changer d'assurance de prêt immobilier à tout moment |

|

Obligations d'information |

Le coût de votre assurance sur 8 ans et un rappel annuel du droit à la résiliation vous sont communiqués. |

|

Suppression du questionnaire médical |

Sous conditions de montant (< 200 000 €/personne) et d'âge (< 60 ans à la fin du prêt) |

|

Réduction du délai du droit à l'oubli |

De 10 à 5 ans pour les pathologies cancéreuses et l'hépatite C |

La loi Lemoine marque donc un tournant dans l'accès à l'assurance de prêt, en mettant l'accent sur la simplification et l'amélioration des droits des emprunteurs.

Vous pouvez changer d'assurance emprunteur sans frais. Seul impératif pour le changement : respecter l'équivalence des garanties.

C'est l’établissement bancaire qui se charge de vérifier ces équivalences lorsque vous lui soumettez le nouveau contrat.

Pour faciliter cette comparaison, l’organisme de prêt est tenu de vous remettre la FSI ou fiche standardisée d'information. Cette FSI reprend toutes :

Pour changer d'assurance de prêt, vous pouvez comparer toutes les solutions sur le marché, ou vous adresser à un courtier en assurance emprunteur. Cet expert vous accompagne dans l'obtention d'une assurance proposant la meilleure couverture et le meilleur tarif.

Le courtier s'assure d'ailleurs que le critère d'équivalence des garanties est respecté, et peut même s'occuper de la résiliation de votre ancien contrat si vous le souhaitez, afin de vous éviter ces démarches.

L'assurance emprunteur représente le deuxième poste de dépense après les intérêts de votre prêt immobilier : elle peut peser jusqu'à plus du tiers du coût de votre crédit ! Vous avez donc tout intérêt à comparer les offres.

Au moment de signer votre crédit, votre banque vous propose de souscrire son assurance groupe. Un contrat aux risques mutualisés, dont le tarif peut donc ne pas convenir à tous, surtout si vous êtes un emprunteur jeune et sans souci de santé en particulier

Les assureurs souhaitant attirer de nouveaux clients proposent des tarifs compétitifs. Auparavant, on parlait de base de calcul différente, fondée en général sur le capital restant dû du montant du prêt, alors que pour un contrat groupe, l'assurance était généralement calculée sur le capital emprunté, mais cette réalité a évolué et l'on trouve aujourd’hui les deux méthodes de calcul, quel que soit le type d'assurance

Si vous trouvez un nouveau contrat plus avantageux et qui présente a minima les mêmes garanties que l’assurance groupe, il vous suffit de l’envoyer par courrier recommandé à votre banque prêteuse pour résilier votre contrat actuel.

Votre banque dispose ensuite de 10 jours pour étudier la nouvelle offre.

Vous avez souscrit votre assurance de prêt et faites face à un sinistre qui vous empêche de rembourser votre crédit ? Vous devez le déclarer pour que l’assurance prenne le relais du remboursement.

Pour ce faire, il vous faudra adresser une lettre recommandée avec accusé de réception (AR) à l’organisme d’assurance.

Attention

Vous devez respecter un certain délai pour la déclaration du sinistre. Ce délai peut varier d’un assureur à un autre. Vérifiez bien les modalités de votre contrat.

En cas de désaccord avec la réponse de votre assureur, un litige peut être ouvert auprès de l’organisme ou du médiateur désigné dans la notice d’information de votre contrat.

Dans le cadre de votre acquisition immobilière, vous disposez de 45 jours en général, pour trouver votre crédit. C'est la fameuse condition suspensive d'obtention de financement qui figure sur votre compromis de vente.

En ayant au préalable fait une simulation d'assurance de prêt immobilier, passer par un courtier pour trouver la meilleure offre vous permet d'aller plus vite en comparant immédiatement les principaux acteurs du marché. Le courtier vous guide pour trouver le meilleur contrat et s'occupe de vérifier l'équivalence des garanties.

Il peut aussi, si vous le souhaitez, résilier votre ancien contrat pour vous : ainsi, vous vous évitez ces démarches.

Trouver la meilleure assurance peut prendre du temps car vous devez alors comparer une à une les offres du marché. Pour aller plus vite, vous pouvez comparer les assurances de prêt grâce à notre comparateur et profiter de l'accompagnement d'un courtier.

Voici la marche à suivre :

Trouvez la meilleure assurance de prêt

Les meilleures offres apparaissent directement. Votre courtier vous rappelle alors pour vous conseiller dans le choix de l'assurance de prêt au meilleur tarif et aux meilleures garanties selon votre profil, et s'assure également que votre contrat respecte le principe d'équivalence des garanties. Si vous changez d'assurance en cours de prêt, le courtier peut aussi s'occuper de la résiliation de votre ancien contrat, pour plus de tranquillité !

Pour aller plus loin dans la découverte de l'assurance emprunteur, explorez les guides suivants :

Pour vous aider

S'informer sur l'assurance emprunteur

FAQ de l'assurance prêt immobilierVos questions, nos réponses.

Besoin d'une assurance de prêt au meilleur tarif ?